Tại sao một số NHTW lại áp dụng chính sách lãi suất âm?

Nó bắt đầu từ những năm 2008 sau khi ngân hàng Lehman Brothers sụp đổ và khởi đầu cuộc khủng hoảng tài chính, rất nhiều NHTW đã áp dụng chính sách lãi suất âm, cắt giảm đến mức gần bằng 0. Một thập kỷ sau, lãi suất vẫn ở mức thấp tại hầu hết các quốc gia vì tăng trưởng kinh tế ảm đạm.

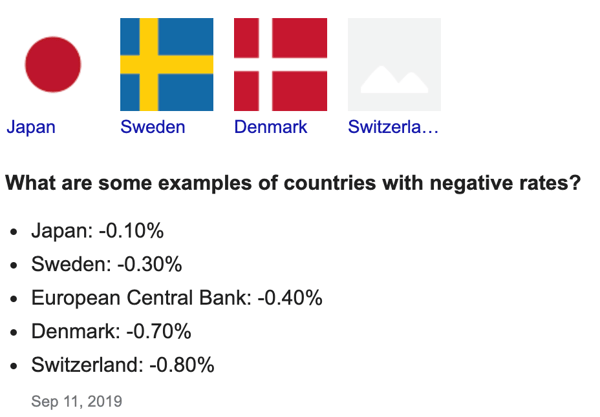

Với việc không còn “room” (tạm dịch: khoảng trống) để hạ lãi suất thấp hơn nữa, một vài NHTW bắt đầu sử dụng các chính sách tiền tệ độc đáo, bao gồm cả lãi suất âm. Hiện tại có khu vực Eurozone, Thụy Sĩ, Đan Mạch, Thụy Điển, và Nhật là cho phép mức lãi suất xuống dưới mức 0.

Để hiểu lãi suất âm, chúng ta cần hiểu cơ chế tại sao các ngân hàng trung ương cắt giảm hoặc tăng lãi suất.

Chẳng hạn, lãi suất thấp cho phép doanh nghiệp vay tiền rẻ hơn, sau đó cho phép họ mở rộng và thuê thêm người. Đối với người tiêu dùng, lãi suất thấp cho phép mọi người vay tiền để mua các mặt hàng có giá trị lớn như nhà cửa, ô tô, kỳ nghỉ và các mặt hàng khác thúc đẩy tăng trưởng kinh tế.

Ngược lại, lãi suất cao không khuyến khích các doanh nghiệp và người tiêu dùng mua và đầu tư. Nhưng đôi khi các ngân hàng trung ương cần tăng lãi suất để giữ cho nền kinh tế không bị quá nóng, điều này có thể dẫn đến lạm phát. Việc này dần già có thể đẩy giá cao hơn và làm cho hàng hóa và dịch vụ trở nên quá đắt đỏ, khiến các doanh nghiệp và người tiêu dùng cắt giảm chi tiêu của họ. Tổng thể có thể dẫn đến tăng trưởng kinh tế chậm hơn và có thể là suy thoái.

Ngân hàng trung ương của Đan Mạch là ngân hàng đầu tiên giảm mức lãi suất xuống dưới 0 vào năm 2012. Trước sự ngạc nhiên của nhiều người, nó đã không gây ra căng thẳng trong hệ thống tài chính. Trong năm 2014, một số ngân hàng trung ương của Châu Âu đã làm tương tự. Hai năm sau đó, Ngân hàng Nhật Bản cũng vậy.

Chính sách hoạt động

Theo chính sách lãi suất âm, các tổ chức tài chính bắt buộc phải trả lãi cho những khoản tiền gửi vượt mức dự trữ bắt buộc tại NHTW. Khoản tiền lãi này giống như một loại “tiền phạt” vì việc giữ tiền mặt của các tổ chức tài chính, từ đó thúc đẩy họ tăng cường cho vay để thúc đẩy nền kinh tế.

Lãi Suất Âm của ECB

Ngân hàng Trung ương châu Âu (ECB) đã đưa ra lãi suất âm vào tháng 6/2014, hạ lãi suất tiền gửi xuống -0,1% để kích thích nền kinh tế. Mô tả nền kinh tế khu vực châu Âu bị sa lầy trong thời kỳ yếu kém kéo dài, Chủ tịch Mario Draghi gần đây đã tuyên bố cắt giảm 10 điểm cơ bản trong lãi suất tiền gửi tới -0,5% so với -0,4% trước đó.

Lãi Suất Âm của BOJ

Ngân hàng Nhật Bản (BOJ) đã thông qua lãi suất âm vào tháng 1/2016, chủ yếu là để ngăn chặn sự tăng cường không mong muốn của đồng Yên gây tổn thương nền kinh tế phụ thuộc vào xuất khẩu. Một khoản dự trữ vượt mức mà các tổ chức tài chính gửi vào BOJ sẽ bị tính lãi suất 0.1%.

Đặt lãi suất ở mức dưới 0 thường được coi là một chính sách độc đáo, nhưng thực tế nó có thể được coi là sự tiếp nối từ thực tiễn chính sách tiền tệ hoàn toàn bình thường trong việc di chuyển lãi suất ngắn hạn, để ứng phó với những biến động của nền kinh tế. Có một giới hạn về mức lãi suất thấp có thể tiếp cận, nhưng hóa ra giới hạn này không phải là 0 và chúng ta chưa tiếp cận đến mức đó.

Giảm lãi suất xuống dưới 0 phần lớn hoạt động tương tự như lãi suất dương trong thời gian bình thường, mặc dù có một vài khác biệt: ví dụ như ảnh hưởng đối với ngân hàng và tác động về tâm lý với lãi suất có thể khiến đâm sâu vào vùng âm (xem thêm tại bảng dưới đây).

Theo chính sách lãi suất âm, các tổ chức tài chính bắt buộc phải trả lãi cho việc gửi khoản dự trữ vượt mức với ngân hàng trung ương. Đó là bất kỳ khoản tiền mặt dư thừa nào vượt quá mức mà cơ quan quản lý nói rằng các ngân hàng phải giữ trong tay. Bằng cách đó, các ngân hàng trung ương phạt các tổ chức tài chính vì giữ tiền mặt với hy vọng thúc đẩy họ tăng cường cho vay đối với các doanh nghiệp và người tiêu dùng.

Chính sách lãi suất âm: Ưu – nhược điểm

Bên cạnh việc giảm chi phí đi vay, lãi suất âm còn khiến cho đồng tiền của nước đó suy yếu vì nó là một khoản đầu tư kém hấp dẫn so với những loại tiền tệ có mức lãi suất dương khác. Và tất nhiên một đồng nội tệ yếu sẽ mang lại lợi thế cho các nhà xuất khẩu và tăng lạm phát bằng cách đẩy chi phí nhập khẩu lên. Một mũi tên trúng nhiều đích, và đây là mặt tích cực của chính sách lãi suất âm.

Lãi suất âm của ngân hàng trung ương cũng làm giảm chi phí vay trên toàn bộ các công cụ, có nghĩa là các doanh nghiệp và hộ gia đình nhận được các khoản vay thậm chí rẻ hơn.

Tuy nhiên, ở mặt tiêu cực, lãi suất âm có thể gây áp lực giảm lên toàn bộ đường cong lợi suất và thu hẹp biên lợi nhuận của các tổ chức cho vay. Nếu mức lãi suất cực thấp kéo dài, nó có thể gây tổn hại đến các tổ chức cho vay này khiến họ không muốn cho vay nữa từ đó gây thiệt hại cho nền kinh tế.

Mức lãi suất âm cũng có những giới hạn của nó, NHTW không thể đẩy lãi suất âm xuống mức quá sâu, vì khi đó những người nắm giữ tiền sẽ chọn cách dự trữ dạng vật lý (không thông qua ngân hàng) để tránh bị “lãi suất phạt” kia.

Nhưng lãi suất âm cũng thu hẹp biên độ mà các tổ chức tài chính có thể kiếm được từ việc cho vay. Nếu lãi suất cực thấp kéo dài làm tổn hại sức khỏe của các tổ chức tài chính quá nhiều, họ có thể ngừng cho vay và gây thiệt hại cho nền kinh tế.

Cũng có những giới hạn đối với việc các ngân hàng trung ương có thể đẩy lãi suất sâu vào vùng âm trong khoảng bao nhiêu – người gửi tiền có thể tránh bị tính lãi suất âm đối với tiền gửi ngân hàng của họ bằng cách chọn lưu trữ tiền giấy thay thế.

Người tiêu dùng có trả tiền để giữ tiền trong ngân hàng không?

Thông thường, khi các ngân hàng cắt giảm lãi suất xuống dưới 0, họ không tính phí cho các khoản tiền gửi nhỏ hơn của các hộ gia đình; hầu hết chúng ta không phải trả lãi suất danh nghĩa âm cho tiền gửi không kỳ hạn của chúng ta. Việc các ngân hàng không thông qua lãi suất âm cho tiền gửi bán lẻ có thể là điều ngăn cản dòng tiền mặt. Những gì chúng ta không biết là người gửi tiền lẻ sẽ phản ứng như thế nào với lãi suất tiền gửi âm, hoặc mức lãi suất sẽ phải như thế nào để gây ra phản ứng lớn.

Thay vì tính lãi suất tiền gửi bán lẻ âm, các ngân hàng thường có thể tăng phí trên tài khoản tiền gửi để bù đắp cho việc mất thu nhập lãi. Phí cơ bản lên tới tương đương một mức lãi suất âm. Nếu bạn trả một khoản phí hàng năm là 60 đô la (hoặc 5 đô la phí bảo trì hàng tháng) cho tài khoản tiền gửi của mình và bạn giữ trung bình 2.000 đô la trong tài khoản đó, thì tương đương với việc bạn phải trả lãi suất 3% âm. Ở một số quốc gia có lãi suất âm, các ngân hàng cũng đã được miễn một số chi phí cho lãi suất âm bằng cách có một phần lớn tiền của họ được gửi tại ngân hàng trung ương mà miễn cho lãi suất âm.

Có nhiều lý do có thể giải thích tại sao các ngân hàng không muốn gắn cờ lãi suất âm đối với tiền gửi ngân hàng nhỏ, chẳng hạn như mong muốn không mất khách hàng bán lẻ có giá trị. Nhưng điều quan trọng cần lưu ý là các ngân hàng có các nguồn quỹ khác và một số tiền gửi ngân hàng (nghĩa là các khoản tiền gửi lớn của các công ty và quỹ hưu trí, tiền gửi có kỳ hạn lớn) có lãi suất âm ở các quốc gia bị ảnh hưởng.

Kết Luận

Lãi suất âm đã trở thành một phần bộ công cụ của ngân hàng trung ương để ứng phó với suy thoái kinh tế khi lãi suất danh nghĩa đã rất thấp. Họ đã làm việc chủ yếu với chính sách lãi suất trong vùng dương. Điều này cho thấy các ngân hàng trung ương có hỏa lực mạnh hơn một chút so với họ nghĩ.

Tuy nhiên, vẫn có những giới hạn về mức lãi suất có thể giảm xuống dưới 0 trong trường hợp không có các biện pháp tiếp theo để giảm thiểu rủi ro tài chính và kinh tế nói chung.

Với sự tăng trưởng mờ nhạt, tỷ lệ thất nghiệp cao và hoạt động đầu tư thấp khó cải thiện ở nhiều nền kinh tế, các nhà hoạch định chính sách có thể muốn làm nhiều hơn và chính sách tiền tệ không phải là lựa chọn duy nhất, mặc dù có thể sử dụng các biện pháp chính sách tiền tệ khác đi chăng nữa. Các dự án đầu tư công và thúc đẩy chi tiêu của chính phủ nói chung có thể đi một chặng đường dài trong việc bổ sung cho việc cắt giảm lãi suất. Chi tiêu chính phủ có một hồ sơ theo dõi tốt khi nó thúc đẩy tăng trưởng, đặc biệt là khi lãi suất thấp.

Cải cách về phía cung, kết hợp lý tưởng với các chính sách tài khóa, cũng có thể giúp làm cho các nền kinh tế trở nên cạnh tranh và hiệu quả hơn bằng cách cải thiện chức năng của thị trường, nâng cấp hệ thống giáo dục, xây dựng cơ sở hạ tầng quan trọng và giải phóng tinh thần kinh doanh và đổi mới. Các biện pháp như vậy sẽ tăng tiềm năng cho sự tăng trưởng trong tương lai. Nếu điều này được hiểu – và tin tưởng – bởi công chúng, nó cũng có thể làm tăng sự tín nhiệm ở đây và bây giờ, thúc đẩy chi tiêu và tăng trưởng.